Un plan de opciones sobre acciones para empleados (stock options en inglés), es una herramienta de compensación variable utilizada por fundadores, directores financieros, y de recursos humanos para motivar, compensar y alinear a los empleados con el objetivos de la empresa a largo plazo. Configurar un ESOP (Employee Stock Options Plan) es una ventaja competitiva para las empresas a la hora de atraer y retener a un equipo comprometido y de altpo rendimiento.

¿Qué es un ESOP?

En términos simples, un ESOP es una parte clave del plan de compensación que se ofrece a los empleados, que también puede incluir el salario y otros beneficios sociales. Las empresas emiten un grupo de acciones que desean asignar a los empleados o asesores clave (un pool de acciones). Estas asignaciones de stock options dan la opción de adquirir acciones de la empresa con un descuento sobre el precio de mercado (generalmente a un 80% de descuento).

Las stock options y phantom shares (también llamadas Virtual stock options) son los dos tipos de planes de incentivos más utilizados. La elección entre uno u otro tiene implicaciones a nivel del capital social y fiscal. Estas diferencias se explicarán más adelante.

Definamos ahora algunos términos clave que serán útiles más adelante:

- Ejercicio: el proceso de ejercer los derechos otorgados. En el caso de las asignaciones de opciones sobre acciones (stock options), un evento de ejercicio puede implicar el pago en efectivo para comprar acciones.

- Precio de ejercicio (strike price): el precio al que el empleado puede comprar la acción, generalmente con un descuento del valor justo de mercado.

- Fecha de inicio de vesting: el momento en que una acumulación de opciones sobre acciones comienza

- Fecha de vencimiento del derecho de ejercicio: el día en que las opciones sobre acciones vencen y no pueden ser ejercidas. Este periodo puede ir de varios meses hasta 10 años.

- Cliff: el período durante el cual el empleado aún no puede ejercer las opciones sobre acciones en caso de salida (típicamente 12 meses).

- Período de consolidación (vesting): el período en el que el las opciones sobre acciones se asignan y acumulan, típicamente 4 años. Los empleados suelen recibir un número proporcional de opciones sobre acciones cada mes durante el período de adjudicación. Al final de la misma, se acumularán, todas las opciones sobre acciones que les fueron otorgadas.

- La ventana de ejercicio: el período de tiempo en el que las opciones sobre acciones pueden ser ejercidas (compradas).

¿Cómo funciona un plan de compensación variable para empleados?

Hay 2 instrumentos financieros típicos que se utilizan para los ESOP: stock options y phantom shares.

Opciones sobre acciones (stock options)

Las empresas utilizan opciones sobre acciones para sus planes de compensación a empleados y asesores clave. Éstos pueden ejercer sus stock options ya consolidadas pagando el precio de ejercicio de cada acción. Los empleados ganarán la diferencia entre el precio de ejercicio y el precio de venta de esa acción. La venta de las acciones puede suceder en cualquier momento en empresas que están en bolsa, o vía compraventa de acciones en empresas privadas.

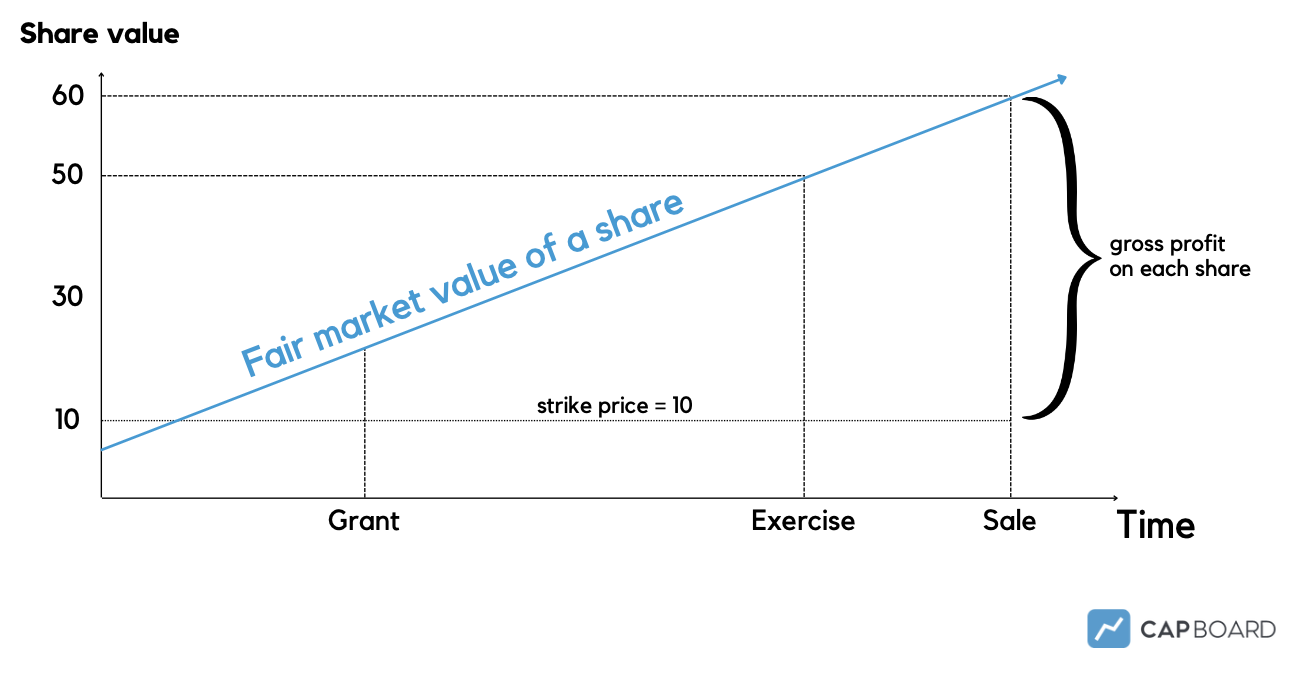

En el gráfico de más abajo se explica de forma visual cómo funcionan las stock options. La fecha de concesión y la fecha de ejercicio son diferentes. La brecha representa un período de cliff y vesting que transcurrir pasar antes un empleado puede ejercer sus acciones.

Por ejemplo, un empleado puede optar por ejercer un número deseado de acciones adquiridas (consolidadas) cuando él quiera, durante la ventana de ejercicio.En el momento del ejercicio, el precio por acción de la compañía es de 50$/acción. El empleado pagará sólo el precio de ejercicio de $10/acción, que representa la condición del plan donde recibe un descuento del 80% sobre el valor de mercado ($50*0.2=$10).

Es fundamental comprender que el gráfico representa un escenario ideal donde una empresa sobrevive y sus acciones aumentan de valor. Sin embargo, existe la posibilidad de que el valor de las acciones no crezcan o incluso disminuyan. En ese caso, un empleado tendrá pensárselo dos veces antes de decidirse a ejercer las stock options.

Gráfico: un escenario ideal cuando se otorgan opciones sobre acciones a los empleados

Phantom shares o virtual stock options

Las acciones fantasma funcionan de manera similar a las opciones sobre acciones. Sin embargo, los empleados no obtienen ningún derecho político sobre las acciones (como sí ocurre en las stock options), y no es común que haya precio de ejercicio. Así, los empleados reciben el derecho económico de unas participaciones que se emitirán en el momento del evento de liquidez, normalmente al cambiar de manos la propiedad de la empresa.

SARs (Derechos de Apreciación de Acciones)

Stock Appreciation Rights (SARs) no es un tipo común de compensación en acciones. Los SARs permiten a los empleados beneficiarse del aumento del precio de las acciones de una empresa. Los propietarios de SARs son compensados con distribuciones en efectivo que equivalen al incremento en el precio de las acciones durante un período específico. Sin embargo, también es posible liquidar con la emisión de acciones por el monto equivalente a la compensación. De cualquier manera, los empleados no necesitan pagar costos iniciales para beneficiarse de este tipo de compensación en acciones.

Warrants (Opciones de Compra de Acciones)

Los warrants son acuerdos entre una empresa y otra parte que les otorgan el derecho de comprar las acciones de la empresa a un precio especificado. Los warrants se emiten principalmente a inversionistas. Pueden ejercerse en cualquier momento y la empresa debe emitir acciones cuando esto sucede. Los warrants tienen una fecha de vencimiento. Después de esta fecha, los inversionistas ya no pueden ejercer su derecho de comprar acciones. Al igual que las opciones de compra de acciones, los warrants pueden tener un programa de adquisición de derechos. Puede basarse en el tiempo o en el desempeño, según las necesidades y preferencias de esta relación.

Los beneficios de un ESOP

El equipo es la columna vertebral de cualquier empresa. Alinearlos con el éxito a largo plazo de la empresa puede ser una tarea complicada pero necesaria para que una empresa prospere. Los planes de retribución variable hacen precisamente eso.

Dado que los ESOP son una forma de compensación de los empleados, los principales beneficios son:

- Alinear los incentivos con los empleados clave a largo plazo: mejora su compromiso y la retención general del talento.

- Palanca de compensación clave para que empresas en etapas iniciales puedan atraer talento cuyo salario no podrían pagar.

- Excelente para el ecosistema local, ya que las startups y empresas exitosas con un ESOP crearán una nueva generación de fundadores, emprendedores y inversores

Los planes de retribución variable permiten a los trabajadores cosechar los beneficios de su contribución a largo plazo. Les promete ser compensados en el futuro por el valor generado, más allá de su salario fijo.

Además, contar con trabajadores orientados al desempeño y con perspectiva de largo plazo desbloquea el potencial del equipo: pasamos de tener empleados a tener trabajadores con interés en que la empresa vaya bien. Los planes de stock options tienen como objetivo acercar a los empleados y las empresas, alineándolos con el objetivo de aumentar el valor de las empresas (hacer que el pastel sea más grande para todos). Además, un ESOP se enfoca en mejorar el desempeño de los empleados mientras fomenta un comportamiento positivo en la forma en que se realiza el trabajo. Por ejemplo, se espera que los trabajadores se vuelvan más conscientes con respecto a:

- la forma en que pasan el tiempo durante las horas de trabajo,

- qué actividades realmente tienen un impacto y crean valor para el negocio,

- cómo interactúan con sus compañeros de trabajo y el tipo de impacto que tienen sobre ellos.

En general, un ESOP es una de las formas más efectivas de mejorar la compromiso del talento. Por lo tanto, podemos decir que un plan de opciones sobre acciones para empleados es diseñado para sacar lo mejor de sus trabajadores.

Un estudio extenso encontró que las empresas con planes de retribución en stock options reportaron mayores ventas, empleo y ventas por empleadoque sus contrapartes sin ESOP. Además, se encontró que la capacidad de supervivencia de las empresas con ESOP es algo superior. Con esto en mente, es razonable decir que un ESOP es un buen mecanismo para mejorar compromiso y rendimiento de los empleados;

¿Cómo lanzar un ESOP en 3 pasos?

En Capboard, creemos que los empleados son los mejores activos de una empresa. Para asegurar que el talento sea recompensado, ofrecemos una herramienta simple para fundadores, CFO y HR que permite configurar y administrar sus ESOP en poco tiempo y sin molestias innecesarias. La configuración sigue un proceso de 3 pasos:

Paso 1: Decidir el tamaño del Pool y los detalles de vesting

Hay tres componentes críticos para configurar un ESOP: el Pool, el Plan y las Asignaciones..

- Pool: la cantidad de acciones que están reservadas y aprobadas para el ESOP por el órgano de administración de la sociedad. Por lo general, es del 5 al 15% de la cap table y es común aumentarlo en la pro-rata después de una ronda de financiación.

- Plan: el conjunto de cláusulas de un ESOP, como el cliff, vesting, good y bad leaver, etc. Las empresas pueden tener más de un plan (por ejemplo, uno para empleados ejecutivos y otro para trabajadores de nivel de entrada).

- Asignaciones: el acuerdo/contrato entre la empresa y el empleado que otorga un número determinado de acciones del ESOP.

Antes de que puedas comenzar a otorgar opciones sobre acciones a sus empleados, debes decidir el tamaño del grupo (el porcentaje de capital asignado a ESOP) y las reglas (período de vesting y cliff, precio de ejercicio, ventana de ejercicio, good y bad leaver, etc.).

Paso 2: Aprobación del ESOP

El órgano de adminisitración debe de aprobar el lanzamiento del plan de retribución variable, ya que diluye al resto de socios existentes. Los administradores o el consejo de administración (board), aprueba el ESOP y normalmente la empresa tiene libertad para asignar stock options a su discreción.

Recomendamos trabajar con abogados especializados en la materia.

Paso 3: Administración del ESOP

Finalmente, puedes gestionar el plan de stock options y empezar a enviar los contratos a empleados. En esta etapa, es clave contar una herramienta de gestión de equity, cap table y ESOP como Capboard, que ayuda a automatizar la gestión y dar visibilidad a los empleados sobre su retribución variable.

¿Cómo gestionar un ESOP una vez aprobado?

Después de obtener la aprobación de un ESOP, debe incorporarse a la cap table. Configurar un ESOP usando hojas de cálculo es cosa del pasado y puede dar lugar a errores y a una falta de visibilidad para la mayoría de empleados. El uso de una herramienta de gestión de capital como Capboard puede reducir a la mitad el tiempo dedicado a lanzar y gestionar un ESOP. El tiempo es dinero y en Capboard queremos ayudar a recuperarlo. Asegurándonos de que todos los cálculos y cambios en el la cap table se hace correctamente puede literalmente salvar a su empresa de una gran cantidad de problemas más adelante.

El proceso paso a paso que seguirá para gestionar su plan de stock options con Capboard:

- Añadir la constitución de la empresa

- Completar toda la información necesaria sobre el ESOP

- Empezar a asignar stock options a sus empleados con contratos listos en 1 minuto, que se pueden hacer de forma masiva y gestionar la firma de forma digital.

- Agregar nuevos empleados al plan y actualizar las salidas.

- Cada empleado dispondrá de un panel privado con el detalle de sus Stock options.

Así es como Capboard ayuda a empresas a ser transparentse con sus empleados:

Digamos que bajo el ESOP, la empresa asigna stock options. Los empleados que los reciban tendrán derecho a comprar acciones a un precio de ejercicio en un futuro (ejercicio).

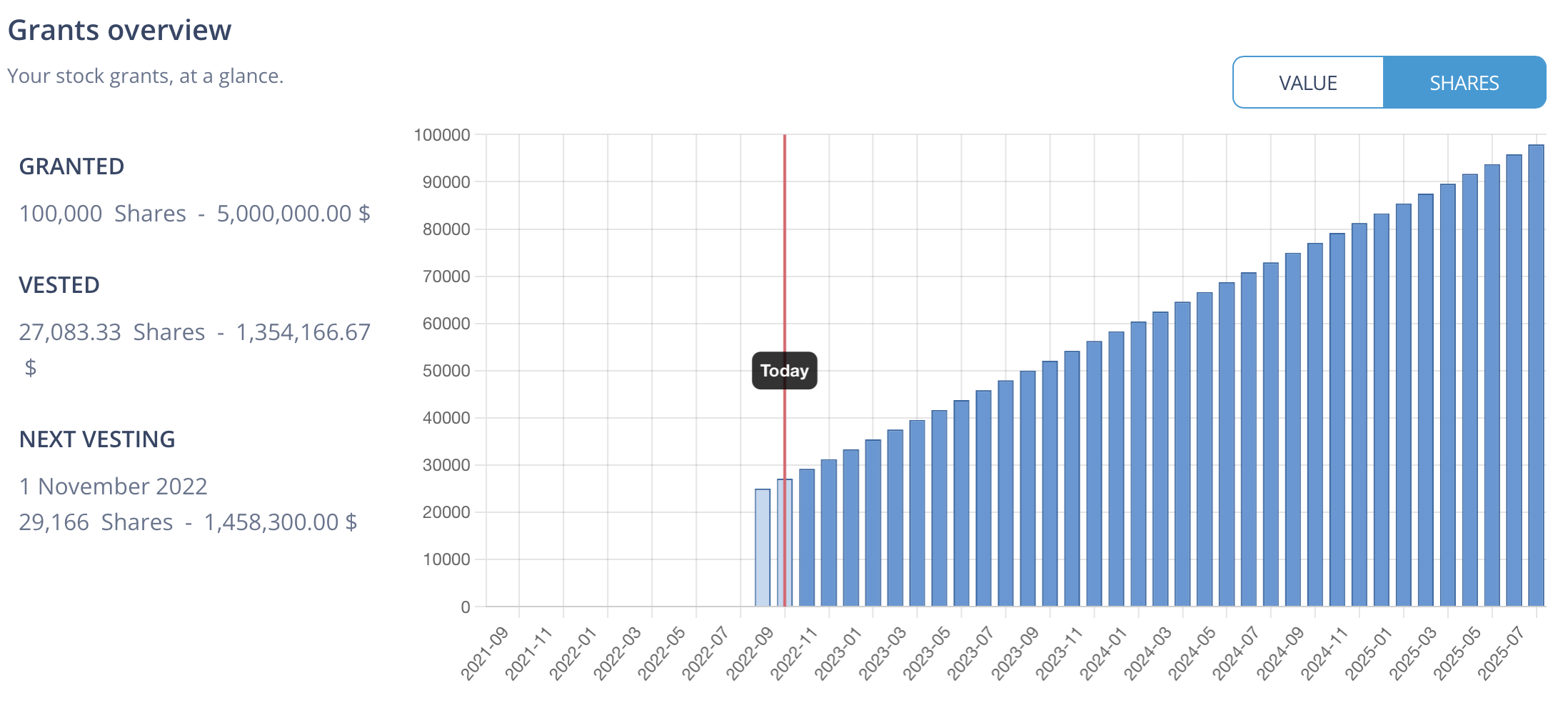

Ejemplo de asignación:

- Número de acciones = 100,000

- Cliff = 1 año

- Vesting = 4 años

- Fecha de inicio = 01/09/2021

- Fecha de finalización del vesting = 31/08/2025

- Ventana de ejercicio: 01/09/2022 - 28/02/2026

Con Capboard, puedes ser transparente con el equipo. Así es como un empleado verá su resumen de asignaciones:

Para hacerlo fácil, rápido y sin complicaciones, Capboard acelera el proceso: desde elegir el tamaño del Pool hasta la automatización de la gestión del ESOP. Si deseas obtener más información sobre cómo Capboard puede ayudar a lanzar y administrar con éxito un ESOP, puedes reservar una llamada de 15 minutos con nuestro experto.

Implicaciones legales y fiscales de un ESOP

Es crucial entender el impacto fiscal del lanzamiento de un ESOP antes de su lanzamiento. Comprender el marco fiscal para su situación particular puede ser crucial a la hora de decidir lanzar un ESOP. Buscar asesoramiento legal y fiscal puede ser una gran idea ya que el código fiscal es diferente en todos los países, y los empleados tendrán una carga fiscal diferente dependiendo de su residencia fiscal.

Por lo general, los empleados deberán de tributar por la diferencia entre el precio de ejercicio y el precio de venta de sus acciones. Lo que puede cambiar en cada país es si esa diferencia es considerada como beneficio del trabajo o del capital

Index Ventures proporciona un informe extenso elaborado en 2018 sobre 20 países europeos, Canadá, Estados Unidos, Australia e Israel y sus políticas fiscales correspondientes con respecto a los ESOP (puede que no siempre sean relevantes ya que han pasado 4 años). Consultar este informe puede ser un gran comienzo. Sin embargo, recomendamos buscar asesoramiento profesional para tomar una decisión bien informada.

¿Cómo sacar el máximo beneficio de un ESOP?

Mientras hablamos de ESOP, es esencial recordar que no todos los empleados entienden lo qué es ni cómo funciona. Para beneficiarse al máximo del lanzamiento de un plan de retribución variable, es clave sobrecomunicar y hacer sesiones en pequeños grupos para resolver todas las dudas.

Estos son los temas que debe abordar al comunicarse con su equipo:

- Condiciones del plan: vesting, cliff, precio de ejercicio...

- Costes y potencial impacto fiscal

- Relación riesgo / recompensa

- Cómo hacer seguimiento de sus stock options (idealmente en Capboard :))

Es clave tener en cuenta a todas las partes implicadas a la hora de decidir poner en marcha un plan, pero no debe olvidar alinear el lanzamiento con los socios actuales y potenciales. Es crucial recordar que un ESOP tendrá un

impacto en cap table. Además, tendrá diferentes

implicaciones dependiendo del tipo de plan de remuneración variable que elija (stock options, phantomo shares).

Hacer una simulación puede ser una buena idea para comprenda cómo dicho plan diluirá a las partes interesadas de su empresa. Capboard ofrece la posibilidad de simular diferentes escenarios de dilución, financiación, notas convertibles, etc.

¿Quieres asegurarte de que ESOP es lo adecuado para tu empresa? Reserva una llamada introductoria. Responderemos cualquier pregunta que puedsa tener y te guiaremos a través del proceso.

6 cosas sobre un ESOP

- ESOP, también conocido como plan de remuneración variable en forma de acciones para empleados, es un plan de beneficios para atraer, motivar y alinear a los mejores talentos con los objetivos a largo plazo de una empresa.

- Los componentes clave de un ESOP son el pool de acciones, un plan con las condiciones y las asignaciones a empleados.

- Lanzar un ESOP requiere la aceptación de los términos por parte del órgano de administración de la empresa. Todos los socios existentes se diluirán al lanzar el plan.

- Se puede configurar y administrar su ESOP después de la aprobación utilizando herramientas de gestión de equity como Capboard, que automatiza la gestión.

- Es crucial considerar las implicaciones legales y fiscales antes de decidir sobre las condiciones del plan.

- La transparencia y la claridad con los empleados pueden determinar el alcance de una el éxito del plan.