¿Qué es el vesting de acciones?

El vesting (en español consolidación), es el proceso de adquirir la propiedad de un bien (acciones) a lo largo de un plazo de tiempo. Las empresas normalmente usan la consolidación de acciones para retener a las personas clave, ya que permite desbloquear los incentivos mensual o trimestralmente. El vesting aplica tanto a empleados que forman parte de un plan de incentivos o ESOP, como a fundadores de una empresa que ha recibido inversión externa.

¿Qué es el cliff?

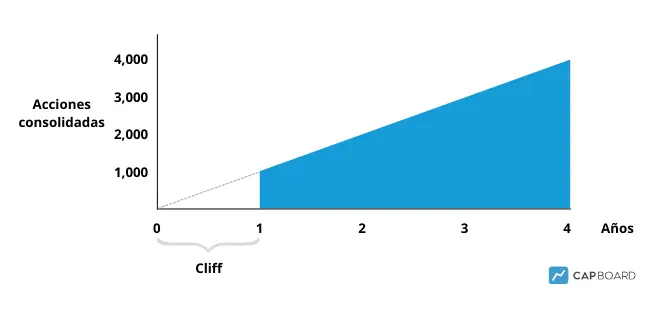

Cliff es una cláusula bastante estándar que limita el vesting de la primera parte de las acciones hasta una fecha específica, y el resto se desbloquea periódicamente. Lo más normal es que en un calendario de consolidación de 4 años, haya 1 año de vesting. Eso significaría que si la relación laboral finaliza antes del primer aniversario, no se habría consolidado ninguna participación.

Un ejemplo: el 01/01/2023 un empleado recibe 4.000 participaciones con un vesting de 4 años y 1 de cliff. No será hasta el 01/01/2024 que no desbloquee el 25% (1.000) de las participaciones. A partir de esa fecha, vesteará periódicamente durante 4 años hasta llegar a las 4.000.

Si la relación laboral o profesional terminase antes del 01/01/2024, el empleado no consolidaría ninguna acción. En cambio, si termina a partir de la fecha del cliff y no es considerado bad leaver (ver Cláusulas más abajo), mantendría todas lass acciones vesteadas hasta esa fecha.

Tipos de vesting

Dependiendo del caso de uso y de quién lo recibe, encontramos dos tipos diferentes de vesting:

Vesting basado en tiempo

El vesting basado en un calendario de consolidación es el más habitual, y aplica a cualquier tipo de plan de incentivos (stock options, phantom shares) o acciones convencionales. El principal objetivo es mantener al personal clave comprometido con la empresa en el largo plazo.

Recomendamos la lectura de la sección de cláusulas que suelen aplicar al vesting.

Vesting por objetivos

Algunos modelos de consolidación están basados en la consecución de objetivos individuales o de negocio de la propia empresa, y no suelen requerir de vesting. Ejemplos de objetivos son completar un proyecto, llegar a un objetivo de ventas o EBITDA, etc.

Son especialmente usados para alinear los intereses de equipos directivos con los accionistas.

Reverse vesting

El reverse vesting se aplica a fundadores cuando inversores externos inyectan capital en su empresa. Éstos inversores quieren asegurarse que el equipo directivo y/o fundador está comprometido a largo plazo, y suele sugerir aplicar reverse vesting a 3, 4 o 5 años. El reverse vesting establece que los fundadores son propietarios de las acciones si no incumplen el calendario de consolidación. Es decir, que a diferencia del vesting convencional, las acciones ya son de su propiedad y lo seguirán siendo si cumplen lo pactado.

El reverse vesting suele tener cliff, y puede que en cada ronda de financiación se renueve el compromiso. Por ejemplo, si una startup que levantó una ronda hace 2 años y aplicó reverse vesting a sus fundadores, puede verse obligada a renovar el compromiso si un nuevo inversor lo pide. En ese caso, los fundadores volverían a empezar a vestear desde 0.

Estas cláusulas son bastante habituales, y suelen desaparecer en empresas que llevan en el mercado más de 5 años, con sus fundadores comprometidos desde los inicios.

Cláusulas de vesting

Las condiciones que pueden aplicar al vesting de acciones pueden adaptarse a cada caso, dependiendo del objetivo perseguido. Aún así, es clave conocer las cláusulas más importantes que pueden impactar al vesting:

- Good y bad leaver: el vesting es la principal fórmula para desbloquear acciones, siempre que la persona esté considerada como Good leaver al finalizar el vesting o la relación laboral. Suele considerarse Good leaver a cualquier persona que no sea Bad leaver. La empresa puede adaptar estas definiciones, pero lo más común es que sean Bad leavers las personas despedidas por razones objetivas, que se haya demostrado que han actuado de mala fe, o haya habio algun tipo de incidencia. En la mayoría de casos, los Bad leaver pierden el derecho sobre todas las acciones, incluso las ya consolidadas.

- Evento de liquidez: en calendarios de vesting de planes de incentivos o en pactos de socios, suelen definirse eventos de liquidez por el cual los derechos ya consolidados puedan convertirse en acciones, o el calendario de vesting se acelere. Un evento de liquidez suele ser un IPO (salir a bolsa), que la mayoría de la empresa sea adquirida por un tercero, o la fusión con otra empresa.

- Aceleración: es la cláusula por la que si se da el evento de liquidez, el devengo de las acciones se acelera. Existen diferentes tipos de aceleración dependiendo del % del vesting a acelerar (completa, parcial). Por ejemplo, si un ESOP tiene aceleración completa y la empresa es comprada a los 3 años de haber lanzado el plan, los partícipes vestearán el 100% de las acciones.